Conocé las novedades sobre inversiones

MIRGOR – ON CLASE 4

Podes invertir tus dólares en las obligaciones negociables de MIRGOR – Clase 4, desde tu caja de ahorro en dólares.

Importante: La suscripción primaria de Obligaciones Negociables con liquidación en moneda extranjera está exenta de las restricciones establecidas en la Comunicación "A" 8336 del BCRA.

Cronograma:

- Periodo de difusión: lunes 26 de enero al martes 27 de enero de 2026

- Fecha de Licitación: miércoles 28 de enero de 2026 de 10:00 a 15:00

- Emisión y liquidación: jueves 29 de enero de 2026 (1 día hábil después de la licitación).

Lo que necesitas saber:

- Clase: 4.

- Moneda de denominación: USD MEP.

- Plazo: 18 Meses.

- Tipo de licitación: Tasa.

- Monto mínimo: V/N US$ 100 y V/N US$ 1.

- Amortización: Bullet.

- Pago de intereses: Trimestrales.

- Aplicación de Fondos: Art.36 Ley ON.

- Calificación: A ser informada en Aviso Complementario.

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con Banca Privada o con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

Futuros y Opciones.com S.A.– ON SERIE 4 / CLASE A

Podes invertir tus dólares en las obligaciones negociables de FyO – Serie 4, desde tu caja de ahorro en dólares.

Importante: La suscripción primaria de Obligaciones Negociables con liquidación en moneda extranjera está exenta de las restricciones establecidas en la Comunicación "A" 8336 del BCRA.

Cronograma:

- Periodo de difusión: lunes 12 al miércoles 14 de enero de 2026.

- Fecha de Licitación: jueves 15 de enero de 2026 10:00 a 15:00.

- Emisión y liquidación: martes 20 de enero de 2026 (3 días hábiles después de la licitación).

Lo que necesitas saber:

- Clase: A.

- Moneda de denominación: USD MEP.

- Plazo: 18 Meses.

- Tipo de licitación: Tasa.

- Monto mínimo: V/N US$ 100 y V/N US$ 1.

- Amortización: Bullet.

- Pago de intereses: Trimestral.

- Aplicación de Fondos: Art.36 Ley ON.

- Calificación: AA-.ar Fix Scr.

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con Banca Privada o con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

CRESUD – ON SERIE 50 (AD.) y 51

Podes invertir tus dólares en las obligaciones negociables de Cresud – Serie 50 (ad.) y 51, desde tu caja de ahorro en dólares.

Importante: La suscripción primaria de Obligaciones Negociables con liquidación en moneda extranjera está exenta de las restricciones establecidas en la Comunicación "A" 8336 del BCRA.

Cronograma:

- Periodo de difusión: lunes 12 al martes 13 de enero de 2026.

- Fecha de Licitación: miercoles 14 de enero de 2026 10:00 a 15:00.

- Emisión y liquidación: martes 20 de enero de 2026 (3 días hábiles después de la licitación).

Lo que necesitas saber:

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con Banca Privada o con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

Scania – ON CLASE 2

Podes invertir tus dólares en las obligaciones negociables de Scania – Clase 2, desde tu caja de ahorro en dólares.

Importante: La suscripción primaria de Obligaciones Negociables con liquidación en moneda extranjera está exenta de las restricciones establecidas en la Comunicación "A" 8336 del BCRA.

Cronograma:

- Periodo de difusión: jueves 8 al lunes 12 de enero de 2026.

- Fecha de Licitación: martes 13 de enero de 2026 10:00 a 15:15.

- Emisión y liquidación: viernes 16 de enero de 2026 (3 días hábiles después de la licitación).

Lo que necesitas saber:

- Clase: 2.

- Moneda de denominación: USD MEP.

- Plazo: 36 Meses.

- Tipo de licitación: Tasa.

- Monto mínimo: V/N US$ 100 y V/N US$ 1.

- Amortización: Amortizable (11 cuotas trimestrales).

- Pago de intereses: Trimestral (a partir del mes 6).

- Aplicación de Fondos: Art.36 Ley ON.

- Calificación: AA.ar Fix Scr.

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con Banca Privada o con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

John Deere Financial – ON CLASE 19

Podes invertir tus dólares en las obligaciones negociables de John Deere Financial – Clase 19, desde tu caja de ahorro en dólares.

Importante: La suscripción primaria de Obligaciones Negociables con liquidación en moneda extranjera está exenta de las restricciones establecidas en la Comunicación "A" 8336 del BCRA.

Cronograma:

- Periodo de difusión: jueves 8 al lunes 12 de enero de 2026.

- Fecha de Licitación: martes 13 de enero de 2026 10:00 a 15:00.

- Emisión y liquidación: viernes 16 de enero de 2026 (3 días hábiles después de la licitación).

Lo que necesitas saber:

- Clase: 19.

- Moneda de denominación: USD MEP.

- Plazo: 36 Meses.

- Tipo de licitación: Tasa.

- Monto mínimo: V/N US$ 1.000 y V/N US$ 1.

- Amortización: Bullet.

- Pago de intereses: Semestrales.

- Aplicación de Fondos: Art.36 Ley ON.

- Calificación: AA,ar Fix Scr.

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con Banca Privada o con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

YPF LUZ – ON CLASE 23

Podes invertir tus dólares en las obligaciones negociables de YPF Luz – Clase 23, desde tu caja de ahorro en dólares.

Importante: La suscripción primaria de Obligaciones Negociables con liquidación en moneda extranjera está exenta de las restricciones establecidas en la Comunicación "A" 8336 del BCRA.

Cronograma:

- Periodo de difusión: miércoles 10 de diciembre de 2025.

- Fecha de Licitación: jueves 11 de diciembre de 2025 10:00 a 15:00.

- Emisión y liquidación: lunes 15 de diciembre de 2025 (2 días hábiles después de la licitación).

Lo que necesitas saber:

- Clase: 23.

- Moneda de denominación: USD MEP.

- Plazo: 36 Meses.

- Tipo de licitación: Tasa.

- Monto mínimo: V/N US$ 100 y V/N US$ 1.

- Amortización: Bullet.

- Pago de intereses: Trimestrales.

- Aplicación de Fondos: Art.36 Ley ON.

- Calificación: AAA,ar Moody´s Local.

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con Banca Privada o con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

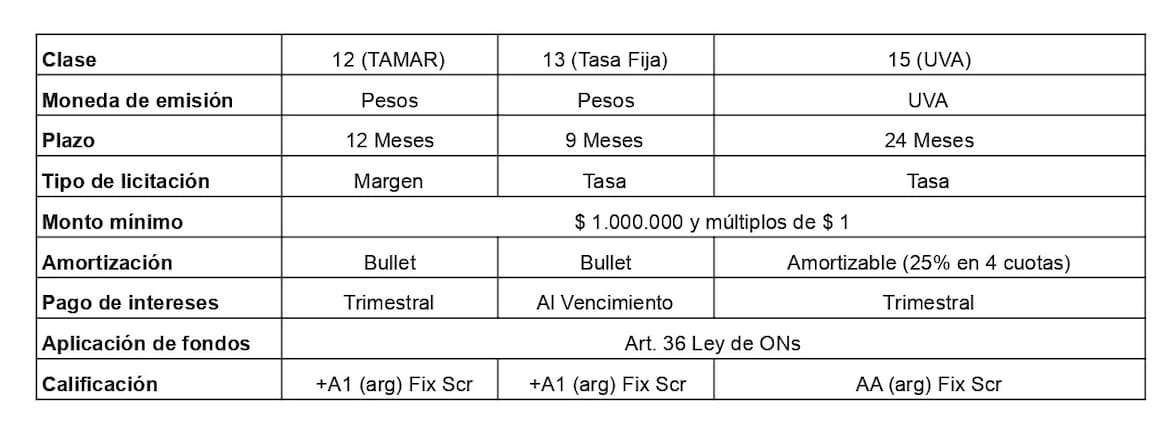

Volkswagen FS – ON CLASE 12, 13, & 14

Podes invertir tus pesos en las obligaciones negociables de Volkswagen FS – Clase 12, 13, & 14, desde tu caja de ahorro en pesos.

Importante: La suscripción primaria de Obligaciones Negociables con liquidación en moneda extranjera está exenta de las restricciones establecidas en la Comunicación "A" 8336 del BCRA.

Cronograma:

- Periodo de difusión: miércoles 3 al jueves 4 de diciembre de 2025.

- Fecha de Licitación: viernes 5 de diciembre de 2025 10:00 a 15:00.

- Emisión y liquidación: jueves 11 de diciembre de 2025 (3 días hábiles después de la licitación).

Lo que necesitas saber:

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con Banca Privada o con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

Oldelval – ON CLASE 6

Podes invertir tus dólares en las obligaciones negociables de Oldelval – Clase 6, desde tu caja de ahorro en dólares.

Importante: La suscripción primaria de Obligaciones Negociables con liquidación en moneda extranjera está exenta de las restricciones establecidas en la Comunicación "A" 8336 del BCRA.

Cronograma:

- Periodo de difusión: lunes 1 al miércoles 3 de diciembre de 2025.

- Fecha de Licitación: lunes 4 de diciembre de 2025 10:00 a 15:00.

- Emisión y liquidación: miércoles 5 de diciembre de 2025 (1 día hábil después de la licitación).

Lo que necesitas saber:

- Clase: 6.

- Moneda de denominación: USD MEP.

- Plazo: 42 Meses.

- Tipo de licitación: Tasa.

- Monto mínimo: V/N US$ 100 y V/N US$ 1.

- Amortización: Bullet.

- Pago de intereses: Semestrales.

- Aplicación de Fondos: Art.36 Ley ON.

- Calificación: AAA (arg) Fix Scr.

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con Banca Privada o con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

BBVA – ON CLASE 39

Podes invertir tus dólares en las obligaciones negociables de BBVA – Clase 39, desde tu caja de ahorro en dólares.

Cronograma:

- Periodo de difusión: viernes 28 al martes 2 de diciembre de 2025.

- Fecha de Licitación: miércoles 3 de diciembre de 2025 10:00 a 15:00.

- Emisión y liquidación: viernes 5 de diciembre de 2025 (2 días hábiles después de la licitación).

Lo que necesitas saber:

- Clase: 39.

- Moneda de denominación: USD MEP.

- Plazo: 12 Meses.

- Tipo de licitación: Tasa.

- Monto mínimo: V/N US$ 1.200 y V/N US$ 1.

- Amortización: Bullet.

- Pago de intereses: Semestrales.

- Aplicación de Fondos: Art.36 Ley ON.

- Calificación esperada: A1+ (arg) Fix Scr.

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con Banca Privada o con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

CNH – ON CLASE 10

Podes invertir tus dólares en las obligaciones negociables de CNH – Clase 10, desde tu caja de ahorro en dólares.

Importante: La suscripción primaria de Obligaciones Negociables con liquidación en moneda extranjera está exenta de las restricciones establecidas en la Comunicación "A" 8336 del BCRA.

Cronograma:

- Periodo de difusión: miércoles 26 al viernes 28 de noviembre de 2025.

- Fecha de Licitación: lunes 1 de diciembre de 2025 10:00 a 15:00.

- Emisión y liquidación: miércoles 3 de diciembre de 2025 (2 días hábiles después de la licitación).

Lo que necesitas saber:

- Clase: 10.

- Moneda de denominación: USD MEP.

- Plazo: 30 Meses.

- Tipo de licitación: Tasa.

- Monto mínimo: V/N US$ 100 y V/N US$ 1.

- Amortización: Bullet.

- Pago de intereses: Semestrales.

- Aplicación de Fondos: Art.36 Ley ON.

- Calificación: AA (arg) Fix Scr.

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con Banca Privada o con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

YPF – ON CLASE 42

Podes invertir tus dólares en las obligaciones negociables de YPF – Clase 42, desde tu caja de ahorro en dólares.

Importante: La suscripción primaria de Obligaciones Negociables con liquidación en moneda extranjera está exenta de las restricciones establecidas en la Comunicación "A" 8336 del BCRA.

Cronograma:

- Periodo de difusión: martes 25 al miércoles 26 de noviembre de 2025.

- Fecha de Licitación: jueves 27 de noviembre de 2025 10:00 a 15:00.

- Emisión y liquidación: martes 2 de noviembre de 2025 (2 días hábiles después de la licitación).

Lo que necesitas saber:

- Clase: 42

- Moneda de denominación: USD MEP

- Plazo: 39 Meses

- Tipo de licitación: Tasa

- Monto mínimo: V/N US$ 100 y V/N US$ 1

- Relación de Canje: Por cada V/N U$S100 de Clase XXV se entregarán V/N U$S100 de Clase XLII

- Amortización: Bullet

- Pago de intereses: Semestrales

- Aplicación de Fondos: Art.36 Ley ON

- Calificación: AAA ar. Moody’s y AAA ar. Fix Scr

Te invitamos a ver los siguientes documentos:

- Suplemento de Prospecto

- Aviso de Suscripción

- Informe de calificación Fix Scr

- Informe de calificación Moody´s Local

Para más información, comunícate con Banca Privada o con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

BBVA – ON CLASE 38 y 36 (Adicionales)

Podes invertir tus pesos en las obligaciones negociables de BBVA – Clase 38 y 36 (Adicionales), desde tu caja de ahorro en pesos.

Cronograma:

- Periodo de difusión: lunes 17 de noviembre de 2025.

- Fecha de Licitación: martes 18 de noviembre de 2025 10:00 a 15:00.

- Emisión y liquidación: jueves 20 de noviembre de 2025 (2 día hábiles después de la licitación).

ON BBVA Clase 38 – Lo que necesitas saber:

- Clase: 38

- Moneda de denominación: ARS

- Plazo: 12 Meses

- Tipo de licitación: TAMAR + Margen %

- Precio: 100%

- Monto mínimo: V/N $ 1.000.000 y multiplos de V/N $ 1

- Amortización: Bullet

- Pago de intereses: Trimestrales

- Aplicación de Fondos: Art.36 Ley ON

- Calificación: A1+ (arg) Fix Scr

Te invitamos a ver los siguientes documentos:

ON BBVA Clase 36 (Adicionales) – Lo que necesitas saber:

- Clase: 36 (Adicionales)

- Moneda de denominación: ARS

- Plazo: 6,5 Meses

- Tipo de licitación: Precio

- Tasa: TAMAR + 3,20%

- Monto mínimo: V/N $ 1.000.000 y multiplos de V/N $ 1

- Amortización: Bullet

- Pago de intereses: Trimestrales

- Aplicación de Fondos: Art.36 Ley ON

- Calificación: A1+ (arg) Fix Scr

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con Banca Privada o con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

Mirgor – ON CLASE 3

Podes invertir tus dólares en las obligaciones negociables de Mirgor – Clase 3 , desde tu caja de ahorro en dólares.

Importante: La suscripción primaria de Obligaciones Negociables con liquidación en moneda extranjera está exenta de las restricciones establecidas en la Comunicación "A" 8336 del BCRA.

Cronograma:

- Periodo de difusión: jueves 6 de noviembre de 2025.

- Fecha de Licitación: viernes 7 de noviembre de 2025 10:00 a 15:00.

- Emisión y liquidación: martes 11 de noviembre de 2025 (2 día hábiles después de lalicitación).

Lo que necesitas saber:

- Clase: 3

- Moneda de denominación: USD MEP

- Plazo: 12 Meses

- Tipo de licitación: Tasa

- Monto mínimo: V/N US$ 100 y V/N US$ 1

- Amortización: Bullet

- Pago de intereses: Trimestrales

- Aplicación de Fondos: Art.36 Ley ON

- Calificación: ML a-1.ar Moody’s

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con Banca Privada o con BBVA Inversiones al 0800 6664600 de lunes a viernes, de 9:00 a 18:00.

John Deere Financial – ON CLASE 2 (Adicionales)

Podes invertir tus dólares en las obligaciones negociables de John Deere Financial – Clase 17 (Adicionales), desde tu caja de ahorro en dólares.

Importante: La suscripción primaria de Obligaciones Negociables con liquidación en moneda extranjera está exenta de las restricciones establecidas en la Comunicación "A" 8336 del BCRA.

Cronograma:

- Periodo de difusión: desde el miércoles 15 de octubre al viernes 17 de octubre de 2025.

- Fecha de Licitación: lunes 20 de octubre de 2025 10:00 a 15:00.

- Emisión y liquidación: jueves 23 de octubre de 2025 (3 días hábiles después de la licitación).

Lo que necesitas saber:

- Clase: 17 (Adicionales)

- Moneda de denominación: USD MEP

- Vencimiento: 27/05/2027

- Tipo de licitación: Precio

- Cupón de Intereses: Tasa Fija del 7,50% TNA

- Monto mínimo: V/N US$ 1.200 y V/N US$ 1

- Amortización: Bullet

- Pago de intereses: Semestral a partir del 27/11/2025

- Aplicación de Fondos: Art.36 Ley ON

- Calificación: AA (arg) Fix SCR

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con Banca Privada o con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

Mercado Pago SP – ON CLASE 2 (Adicionales)

Podes invertir tus dólares en las obligaciones negociables de Mercado Pago SP – Clase 2 (Adicionales), desde tu caja de ahorro en dólares.

Importante: La suscripción primaria de Obligaciones Negociables con liquidación en moneda extranjera está exenta de las restricciones establecidas en la Comunicación "A" 8336 del BCRA.

Cronograma:

- Periodo de difusión: jueves 16 de octubre de 2025.

- Fecha de Licitación: viernes 17 de octubre de 2025 10:00 a 15:00.

- Emisión y liquidación: lunes 20 de octubre de 2025 (1 día hábil después de la licitación).

Lo que necesitas saber:

- Clase: 2 (Adicionales)

- Moneda de denominación: USD MEP

- Plazo: ~7,5 Meses

- Tipo de licitación: Precio

- Cupón de Intereses: Tasa Fija del 4,98% TNA

- Monto mínimo: V/N US$ 100 y V/N US$ 1

- Amortización: Bullet

- Pago de intereses: Bullet

- Aplicación de Fondos: Art.36 Ley ON

- Calificación: Aviso Complementario

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con Banca Privada o con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

TECPETROL – ON CLASE 11

Podés invertir tus dólares en las obligaciones negociables de Tecpetrol – Clase 11, desde tu caja de ahorro en dólares.

Para mayor conocimiento, te informamos que la suscripción primaria de Obligaciones Negociables con liquidación en moneda extranjera está exenta de las restricciones establecidas en la Comunicación "A" 8336 del BCRA.

Cronograma:

- Periodo de difusión: lunes 13 de octubre de 2025.

- Fecha de Licitación: martes 14 de octubre de 2025 de 10:00 a 15:00.

- Emisión y liquidación: jueves 16 de octubre de 2025 (2 días hábiles después de la licitación).

Principales características:

- Clase: 11

- Moneda de denominación: Dólar MEP

- Plazo: 24 Meses

- Tipo de licitación: Tasa

- Monto mínimo: V/N US$ 1 y múltiplos enteros de V/N US$ 1

- Amortización: Bullet

- Pago de intereses: Semestral

- Aplicación de Fondos: Art. 36 Ley ON.

- Calificación: AAA (arg) Fix SCR

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con Banca Privada o con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

YPF – ON CLASE 41

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables YPF– Clase 41

Importante: La suscripción primaria de Obligaciones Negociables con liquidación en moneda extranjera está exenta de las restricciones establecidas en la Comunicación "A" 8336 del BCRA.

Cronograma:

- Periodo de difusión: lunes 6 de octubre de 2025.

- Fecha de Licitación: martes 7 de octubre de 2025 10:00 a 15:00.

- Emisión y liquidación: miércoles 8 de octubre de 2025 (1 día hábil después de la licitación).

Principales características:

- Clase: 41

- Moneda de denominación: DOLAR MEP

- Plazo: 15 meses

- Tipo de licitación: Tasa

- Monto mínimo de suscripción: USD 100 y múltiplos enteros de USD 1

- Amortización: Bullet

- Pago de intereses: Trimestral

- Aplicación de Fondos: Art. 36 Ley ON

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

Mercado Pago SP – ON CLASE 2

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables Mercado Pago SP – Clase 2

Importante: La suscripción primaria de Obligaciones Negociables con liquidación en moneda extranjera está exenta de las restricciones establecidas en la Comunicación "A" 8336 del BCRA.

Cronograma:

- Periodo de Difusión: jueves 2 de octubre de 2025.

- Fecha de Licitación: viernes 3 de octubre de 2025 de 10:00 a 15:15.

- Emisión y Liquidación: lunes 6 de octubre de 2025 (1 día hábil después de la licitación).

Principales características:

- Clase: 2

- Moneda de denominación: USD MEP

- Fecha de vencimiento: 01/06/2026

- Tipo de licitación: Tasa

- Monto mínimo de suscripción: U$S 100 y múltiplos enteros de U$S 1

- Amortización: Bullet

- Pago de intereses: Bullet

- Aplicación de Fondos: Art. 36 Ley ON

- Calificación: A1+ (Fix Scr) / A-1 (Moody´s)

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

ARCOR – ON CLASE 2

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables ARCOR– Clase 2

Importante: La suscripción primaria de Obligaciones Negociables con liquidación en moneda extranjera está exenta de las restricciones establecidas en la Comunicación "A" 8336 del BCRA.

Cronograma:

- Periodo de difusión: miércoles 1 de octubre de 2025.

- Fecha de Licitación: jueves 2 de octubre de 2025 desde las 10:00 hasta las 15:00.

- Emisión y liquidación: lunes 6 de octubre (2 días hábiles después de la licitación).

Principales características:

- Clase: 2

- Moneda de denominación: DOLAR MEP

- Plazo: 12 meses

- Tipo de licitación: Tasa

- Monto mínimo de suscripción: USD 100 y múltiplos enteros de USD 1

- Amortización: Bullet

- Pago de intereses: Semestral

- Aplicación de Fondos: Art. 36 Ley ON

- Relación de Canje: Por cada 100 VN de la ON Arcor Clase 21 el inversor recibirá 101,314 VN de la Clase 2

- Calificación: ML A-1.ar

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

YPF LUZ – ON CLASE 22

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables YPF LUZ– Clase 22

Importante: La suscripción primaria de Obligaciones Negociables con liquidación en moneda extranjera está exenta de las restricciones establecidas en la Comunicación "A" 8336 del BCRA.

Cronograma:

- Periodo de difusión: martes 30 de septiembre de 2025.

- Fecha de Licitación: miércoles 1 de octubre de 2025 desde las 10:00 hasta las 15:00.

- Emisión y liquidación: viernes 3 de octubre (2 días hábiles después de la licitación).

Principales características:

- Clase: 22

- Moneda de denominación: DOLAR MEP

- Plazo: 12 meses

- Tipo de licitación: Tasa

- Monto mínimo de suscripción: USD 100 y múltiplos enteros de USD 1

- Amortización: Bullet

- Pago de intereses: Semestral

- Aplicación de Fondos: Art. 36 Ley ON

- Calificación: ML A-1.ar de corto plazo y AAA.ar de largo plazo (Moody´s)

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

SCANIA – ON CLASE 1

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de SCANIA – Clase 1.

Cronograma:

- Periodo de difusión: del jueves 28 de agosto al lunes 01 de septiembre de 2025.

- Fecha de Licitación: martes 2 de septiembre de 2025 de 10:00 a 15:30.

- Emisión y liquidación: viernes 05 de septiembre (3 días hábiles después de la licitación).

Principales características:

- Clase: 1.

- Moneda de denominación: Dólar Mep.

- Plazo: 24 meses.

- Tipo de licitación: Tasa Monto mínimo de suscripción: U$S 100 y múltiplos enteros de U$S 1.

- Amortización: capital amortizado en 7 cuotas a partir de los 6 meses de la fecha de emisión.

- Pago de intereses: en 7 cuotas consecutivas y trimestrales a partir del mes 6. Las 6 primeras al 14% y 16% al vencimiento.

- Posibilidad de rescate:

Por cambio de control de la emisora.

A opción de la emisora dentro de los 90 días anteriores a la fecha de vencimiento. - Aplicación de Fondos: Art. 36 Ley ON .

- Calificación: AA (arg) FIX Scr.

Te invitamos a ver los siguientes documentos:

- Suplemento de Prospecto

- Aviso de Suscripción

- Informe de calificación

- Credit update

- Aviso de resultado

Para más información, comunícate con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

CRESUD – ON CLASE 49

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de CRESUD – Clase 49.

Cronograma:

- Periodo de difusión: del lunes 25 de agosto al miércoles 27 de agosto de 2025

- Fecha de Licitación: jueves 28 de agosto de 2025 de 10:00 a 15:30.

- Emisión y liquidación: martes 02 de septiembre (3 días hábiles después de la licitación).

Principales características:

- Clase: 49.

- Moneda de denominación: Dólar Mep.

- Plazo: 24 meses.

- Tipo de licitación: Tasa.

- Monto mínimo de suscripción: U$S 100 y múltiplos enteros de U$S 1.

- Amortización: bullet.

- Pago de intereses: semestral.

- Aplicación de Fondos: Art. 36 Ley ON.

- Calificación: AAA (arg) FIX Scr.

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

ON BANCO BBVA ARGENTINA S.A - CLASE 37

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de BBVA - Clase 37

Cronograma:

- Periodo de difusión: del jueves 14 de agosto al lunes 18 de agosto de 2025.

- Fecha de Licitación: martes 19 de agosto de 2025 de 10:00 a 15:30.

- Emisión y liquidación: viernes 22 de agosto (3 días hábiles después de la licitación).

Principales características:

- Clase: 37.

- Moneda de denominación: Dólar Mep.

- Plazo: 12 meses.

- Tipo de licitación: Tasa.

- Monto mínimo de suscripción: U$S 1.200 y múltiplos enteros de U$S 1.

- Amortización: bullet.

- Pago de intereses: semestral.

- Aplicación de Fondos: Art. 36 Ley ON

- Calificación: Posibilidad de Canje: Por cada US$1 de valor nominal de Obligaciones Negociables Clase 33 que los inversores adjudicados entreguen, recibirán US$1,0193 de valor nominal de Obligaciones Negociables Clase 37. Canales habilitados Banca Privada o BBVA Inversiones

Te invitamos a ver los siguientes documentos:

Para más información, comunicate con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

Importante: Recordá que si deseás participar, debés tener una caja de ahorro en dólares y una cuenta custodia. En caso de no tenerlas, podés realizar la apertura cómodamente y sin costos desde Banca Online:

- Apertura Caja de ahorro en dólares: Banca Online > Cuentas > Abrir una nueva cuenta > Caja de ahorro en dólares

- Apertura Cuenta Custodia: Banca Online > Inversiones > Mas productos de inversión > Abrir cuenta custodia

ON JOHN DEERE FINANCIAL – Clase 18

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de JDF - Clase 18.

Cronograma:

- Periodo de difusión: del jueves 17 de julio al lunes 21 de julio de 2025.

- Fecha de Licitación: martes 22 de julio de 2025 de 10:00 a 15:30.

- Emisión y liquidación: viernes 25 de julio (3 días hábiles después de la licitación).

Principales características:

- Clase: 18.

- Moneda de denominación: Dólar Mep.

- Plazo: 24 meses.

- Tipo de licitación: Tasa.

- Monto mínimo de suscripción: U$S 1.000 y múltiplos enteros de U$S 1.000.

- Amortización: bullet.

- Pago de intereses: semestral.

- Aplicación de Fondos: Art. 36 Ley ON.

- Calificación: AA (arg) Fix SCR.

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

ON PCR - Clase T

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de PCR - Clase T

Cronograma:

- Periodo de difusión: desde viernes 11 de julio al martes 15 de julio de 2025.

- Licitación: miércoles 16 de julio de 2025 desde las 10:00hs hasta las 15:30hs.

- Emisión y liquidación: lunes 21 de julio (3 días hábiles después de la licitación).

Principales características:

- Clase: T.

- Moneda de denominación: Dólar MEP.

- Plazo: 36 meses.

- Tipo de licitación: tasa.

- Monto mínimo de suscripción: US$ 50 y múltiplos de US$ 1.

- Amortización: bullet.

- Pago de intereses: semestral.

- Aplicación de Fondos: Art. 36 Ley ON.

- Rescate Opcional: A partir del mes 30 (inclusive).

- Calificación: AA (Arg) Fix Scr.

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

ON Mercado Pago Servicios de Procesamiento - Clase 1

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de Mercado Pago PS - Clase 1

Cronograma:

- Periodo de difusión: desde viernes 11 de julio al martes 15 de julio de 2025.

- Licitación: miércoles 16 de julio de 2025 desde las 10:00hs hasta las 15:30hs.

- Emisión y liquidación: viernes 18 de julio (2 días hábiles después de la licitación).

Principales características:

- Clase: 1.

- Moneda de denominación: ARS.

- Plazo: 12 meses.

- Tipo de licitación: TAMAR + Margen %.

- Monto mínimo de suscripción: $ 100.000 y múltiplos de U$ 1.

- Amortización: bullet.

- Pago de intereses: trimestral.

- Aplicación de Fondos: Art. 36 Ley ON.

- Calificación: A-1.ar (Moody´s Local) y A1+(arg) (Fix Scr).

Te invitamos a ver los siguientes documentos:

- Suplemento de Prospecto

- Aviso de Suscripción

- Informe de calificación Fix

- Informe de calificación Moody´s

- Aviso de resultado

Para más información, comunícate con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

ON Compañía MEGA - Clase 1

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de Compañía MEGA - clase 1.

Cronograma:

- Periodo de difusión: desde viernes 27 de junio al martes 1 de julio de 2025.

- Licitación: miércoles 2 de julio de 2025 desde las 10:00hs hasta las 15:30hs.

- Emisión y liquidación: viernes 4 de julio (2 días hábiles después de la licitación).

Principales características:

- Clase: 1

- Moneda de denominación: Dólar MEP

- Plazo: 24 meses

- Tipo de licitación: tasa

- Monto mínimo de suscripción: US$ 100 y múltiplos de US$ 1

- Amortización: bullet

- Pago de intereses: semestral

- Aplicación de Fondos: Art. 36 Ley ON

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

ON TELECOM - Clase 25

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de TELECOM – clase 25

Cronograma:

- Periodo de difusión: desde miércoles 25 de junio al viernes 27 de junio de 2025.

- Licitación: lunes 30 de junio de 2025 desde las 10:00hs hasta las 15:30hs.

- Emisión y liquidación: miércoles 2 de julio (2 días hábiles después de la licitación).

Principales características:

- Clase: 25.

- Moneda de denominación: Dólar MEP.

- Plazo: 24 meses.

- Tipo de licitación: tasa.

- Monto mínimo de suscripción: US$ 100 y múltiplos de US$ 1.

- Amortización: bullet.

- Pago de intereses: trimestral.

- Aplicación de Fondos: Art. 36 Ley ON.

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

ON CAPEX - Clase 11

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de CAPEX – Clase 11

Cronograma:

- Periodo de difusión: desde lunes 9 de junio al miércoles 11 de junio de 2025.

- Licitación: jueves 12 de junio de 2025 desde las 10:00hs hasta las 16:00hs.

- Emisión y liquidación: martes 17 de junio (2 días hábiles después de la licitación).

Principales características:

- Clase: 11.

- Moneda de denominación: Dólar MEP.

- Plazo: 36 meses.

- Tipo de licitación: tasa.

- Monto mínimo de suscripción: US$ 100 y múltiplos de US$ 1.

- Amortización: bullet.

- Pago de intereses: trimestral.

- Rescate anticipado: La emisora podrá rescatar en su totalidad a partir del mes 30 incluso.

- Aplicación de Fondos: Art. 36 Ley ON.

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

ON OLDELVAL - Clase 5

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de OLEODUCTOS DEL VALLE S.A. - Clase 5

Cronograma:

- Periodo de difusión: desde viernes 6 de junio al martes 10 de junio de 2025.

- Licitación: miércoles 11 de junio de 2025 desde las 10:00hs hasta las 15:30hs.

- Emisión y liquidación: jueves 12 de junio (1 día hábil después de la licitación).

Principales características:

- Clase: 5.

- Moneda de denominación: dólar MEP.

- Plazo: 36 meses.

- Tipo de licitación: tasa.

- Monto mínimo de suscripción: US$ 100 y múltiplos de US$ 1.

- Amortización: bullet.

- Pago de intereses: semestral.

- Rescate anticipado: la emisora podra rescatar en su totalidad a partir del mes 33.

- Calificación de riesgos: ‘AAA’ Fix Scr.

- Aplicación de Fondos: Art. 36 Ley ON.

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

ON BBVA – CLASE 36

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de BBVA Clase 36:

Cronograma

- Periodo de difusión: lunes 02 de junio de 2025 hasta miércoles 04 de junio de 2025.

- Licitación: jueves 05 de junio de 2025 desde las 10:00hs hasta las 15:30hs.

- Emisión y liquidación: martes 10 de junio (3 días hábiles después de la licitación).

Principales características:

- Clase: 36 en pesos.

- Moneda de denominación: pesos.

- Plazo: 12 meses.

- Tipo de licitación: TAMAR + Margen %.

- Monto mínimo de suscripción: V/N ARS 1.000.000 y múltiplos de ARS 1.

- Amortización: Bullet.

- Pago de intereses: Trimestrales.

- Calificación de riesgo: A1+(arg) Fix Scr.

- Aplicación de fondos: Art. 36 ley ON.

Te invitamos a ver los siguientes documentos:

ON BBVA CLASE 35

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de BBVA Clase 35

Cronograma

- Periodo de difusión: lunes 26 de mayo de 2025 hasta miércoles 28 de mayo de 2025.

- Licitación: jueves 29 de mayo de 2025 desde las 10:00hs hasta las 15:30hs.

- Emisión y liquidación: martes 3 de junio (3 días hábiles después de la licitación).

Principales características:

- Clase: 35 en dólares.

- Moneda de denominación: dólares.

- Plazo: 12 meses.

- Tipo de licitación: tasa.

- Monto mínimo de suscripción: U$S 1200 y múltiplos de U$S 1.

- Amortización: Bullet.

- Pago de intereses: Semestrales.

- Calificación de riesgo: En Aviso Complementario.

- Aplicación de fondos: Art. 36 ley ON.

Te invitamos a ver los siguientes documentos:

Para más información, comunicate con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

Importante: Recordá que, si solo tenes caja de ahorros en pesos, previamente vas a necesitar realizar la apertura de una caja de ahorros en dólares y una cuenta custodia. Podrás realizar toda esta gestión cómodamente desde Banca Online.

ON John Deere Clase 17

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de John Deere clase 17.

Cronograma

- Periodo de difusión: lunes 19 de mayo de 2025 hasta miércoles 21 de mayo de 2025.

- Licitación: jueves 22 de mayo de 2025 desde las 10:00hs hasta las 15:30hs.

- Emisión y liquidación: martes 27 de mayo (3 días hábiles después de la licitación).

Principales características:

- Clase: 17 en dólares.

- Moneda de denominación: dólares MEP.

- Plazo: 24 meses.

- Tipo de licitación: tasa.

- Monto mínimo de suscripción: U$S 1200 y múltiplos de U$S 1.

- Amortización: Bullet.

- Pago de intereses: Semestrales.

- Calificación de riesgo: “AA(arg)” Fix SCR.

- Aplicación de fondos: ART.36 Ley ON.

Te invitamos a ver los siguientes documentos:

Para más información, comunicate con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00hs.

ON YPF LUZ Clase 21

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de YPF Luz clase 21.

Cronograma:

- Periodo de difusión: martes 13 de mayo de 2025 hasta miércoles 14 de mayo de 2025.

- Licitación: jueves 15 de mayo de 2025 desde las 10:00hs hasta las 15:30hs.

- Emisión y liquidación: martes 20 de mayo (3 días hábiles después de la licitación).

Principales características:

- Clase: 21 en dólares.

- Moneda de denominación: dólares MEP.

- Plazo: 24 meses.

- Tipo de licitación: tasa.

- Monto mínimo de suscripción: U$S 100 y múltiplos de U$S 1.

- Amortización: Bullet.

- Pago de intereses: Trimestrales (A partir del 9° Mes).

- Aplicación de fondos: ART.36 Ley ON.

Te invitamos a ver los siguientes documentos:

Para más información, comunicate con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00hs.

ON YPF Clase 37

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de YPF Clase 37.

Cronograma:

- Periodo de difusión: miércoles 30 de abril de 2025 hasta lunes 5 de mayo de 2025.

- Licitación: martes 6 de mayo de 2025 desde las 10:00hs hasta las 15:30hs.

- Emisión y liquidación: miércoles 7 de mayo (1 día hábil después de la licitación).

Principales características:

- Clase: 37 en dólares MEP.

- Moneda de denominación: dólares MEP.

- Plazo: 24 meses.

- Tipo de licitación: tasa.

- Monto mínimo de suscripción: U$S 100 y múltiplos de U$S 1.

- Amortización: Bullet.

- Pago de intereses: Trimestrales.

- Rescate anticipado: A partir del mes 18 inclusive.

Te invitamos a ver los siguientes documentos:

Para mayor información comunícate al 0800-666-4600 de lunes a viernes de 9 a 18hs.

ON GENNEIA Clase 48

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables GENNEIA Clase 48.

Cronograma:

- Periodo de difusión: desde el lunes 24 de febrero hasta el miércoles 26 de febrero 2025.

- Licitación: jueves 27 de febrero de 2025 desde las 10:00hs hasta las 15:30hs.

- Emisión y liquidación: miércoles 5 de marzo (2 días hábiles después de la licitación).

Principales características:

- Clase: 48 dólares MEP.

- Moneda de denominación: dólares estadounidenses.

- Plazo: 36 meses.

- Tipo de licitación: tasa.

- Monto mínimo de suscripción: USD 1 y múltiplos de USD 1.

- Método de colocación: Book Building.

- Amortización: Bullet.

- Pago de intereses: semestral.

- Calificación de Riesgos: Moody´s “AA+.ar”.

- Rescate a opción de la emisora: A partir del mes 33 inclusive.

- Relación de canje: Por cada v/n U$S 1 de las obligaciones negociables elegibles el tenedor recibirá v/n U$S 1,0075.

- Aplicación de fondos: ART.36 Ley ON.

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con BBVA Inversiones al 0800-666-4600 de lunes a viernes, de 9:00 a 18:00.

ON 360 Energy Solar S.A clase 5 (BONO VERDE)

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables simples de 360 Energy Solar clase 5 (BONO VERDE)

Cronograma:

- Periodo de difusión: desde el lunes 24 de febrero hasta el miércoles 26 de febrero 2025.

- Licitación: jueves 27 de febrero de 2025 desde las 10:00hs hasta las 15:30hs.

- Emisión y liquidación: miércoles 5 de marzo (2 días hábiles después de la licitación).

Principales características:

- Clase: 5 dólares MEP.

- Moneda de denominación: dólares estadounidenses.

- Plazo: 30 meses.

- Tipo de licitación: tasa.

- Monto mínimo de suscripción: USD 50 y múltiplos de USD 1.

- Amortización: BulletPago de intereses: trimestral a partir del mes 12.

- Evaluación Bono Verde: FixScr “BV1(arg)”.

- Calificación de Riesgos: FixScr “A (arg)”.

- Rescate a opción de la emisora: A partir de los 180 días de la fecha de vencimiento.

- Aplicación de fondos: ART.36 Ley ON.

Te invitamos a ver los siguientes documentos:

Para mayor información comunícate al 0800-666-4600 de lunes a viernes de 9 a 18hs.

ON YPF Clase 35

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de YPF Clase 35

Cronograma:

- Periodo de difusión: viernes 21 de febrero de 2025 hasta lunes 24 de febrero de 2025.

- Licitación: martes 25 de febrero de 2025 desde las 10:00hs hasta las 15:30hs.

- Emisión y liquidación: jueves 27 de febrero (2 días hábiles después de la licitación).

Principales características:

- Clase: 35 en dólares.

- Moneda de denominación: dólares MEP.

- Plazo: 24 meses.

- Tipo de licitación: tasa.

- Monto mínimo de suscripción: U$S 100 y múltiplos de U$S 1.

- Amortización: Bullet.

- Pago de intereses: Trimestrales.

- Rescate anticipado: A partir del mes 18 inclusive.

- Aplicación de fondos: ART.36 Ley ON.

Te invitamos a ver los siguientes documentos:

Para mayor información comunícate al 0800-666-4600 de lunes a viernes de 9 a 18hs.

ON SOCIAL RIVER PLATE Serie 1 Pesos

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de RIVER PLATE – Serie 1 Pesos

Cronograma:

- Periodo de difusión: desde jueves 20 de febrero al lunes 24 de febrero de 2025.

- Licitación: martes 25 de febrero de 2025 desde las 10:00hs hasta las 16:00hs.

- Emisión y liquidación: jueves 27 de febrero (2 días hábiles después de la licitación).

Principales características:

- Serie: 1.

- Moneda de denominación: Pesos.

- Plazo: 24 meses.

- Tipo de licitación: Margen.

- Monto mínimo de suscripción: $ 10.000 y múltiplos de $ 1.

- Amortización: 25% a los 6 meses, 25% a los 12 meses, 25% a los 18 y 25% a la fecha de vencimiento.

- Pago de intereses: trimestral.

- Calificación de Bono Social: “BS2+” UNTREF ACR UP.

- Rescate anticipado: Por razones fiscales.

- Aplicación de Fondos: Art. 36 Ley ON - Proyecto Social Elegible.

Te invitamos a ver los siguientes documentos:

Para mayor información comunícate al 0800-666-4600 de lunes a viernes de 9 a 18hs.

ON BBVA – Clase 33 USD MEP

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de BBVA – Clase 33 USD MEP

Cronograma:

- Periodo de difusión: desde miércoles 19 de febrero al viernes 21 de febrero de 2025.

- Licitación: lunes 24 de febrero de 2025 desde las 10:00hs hasta las 15:30hs.

- Emisión y liquidación: jueves 27 de febrero (3 días hábiles después de la licitación).

Principales características:

- Clase: 33.

- Moneda de denominación: Dólar MEP.

- Plazo: 6 meses.

- Tipo de licitación: tasa.

- Monto mínimo de suscripción: U$S 1200 y múltiplos de U$S 1.

- Amortización: Bullet.

- Pago de intereses: Bullet.

- Calificación de Riesgos: “A1+(arg)” FIX SCR.

Te invitamos a ver los siguientes documentos:

Para mayor información comunícate al 0800-666-4600 de lunes a viernes de 9 a 18hs.

Comunicado N°12303 - Ejercicio de Warrants de CRESUD S.A.C.I.F. en pesos argentinos

Te informamos lo establecido por Caja de Valores S.A. a los efectos de posibilitar la operatoria con motivo del “Procedimiento para el ejercicio de opciones” publicado por CRESUD S.A.C.I.F. en fecha 17 de septiembre de 2021.

De acuerdo a lo establecido por el emisor, cada Warrant habilita al tenedor a comprar 1,4075 acciones ordinarias de la Compañía.

El precio de ejercicio será de USD 0,4019 por cada nueva acción ordinaria que se adquiera en virtud de dicho ejercicio. Caja de Valores informará a cada depositante el monto total en pesos a integrar de acuerdo al tipo de cambio determinado por el emisor el último día hábil de cada periodo.

Si sos comitente y deseas tomar acción al respecto, deberás contactarte con el Banco BBVA Argentina hasta las 10hs del 20 de febrero de 2025, con el fin de que se envíen las instrucciones correspondientes.

Podrás descargar el comunicado haciendo click aquí.

Para mayor información te podes comunicar al 0800-666-4600 de lunes a viernes de 9 a 18hs.

Comunicado N°12302 – Ejercicio de Warrants de IRSA INVERSIONES Y REPRESENTACIONES S.A. en pesos argentinos

Te informamos lo establecido por Caja de Valores S.A. a los efectos de posibilitar la operatoria con motivo del “Procedimiento para el ejercicio de opciones” publicado por IRSA INVERSIONES Y REPRESENTACIONES S.A. en fecha 17 de septiembre de 2021.

De acuerdo a lo establecido por el emisor, cada Warrant habilita al tenedor a comprar 1,4818 acción ordinaria de la Compañía.

El precio de ejercicio será de USD 0,2917 por cada nueva acción ordinaria que se adquiera en virtud de dicho ejercicio. Caja de Valores informará a cada depositante el monto total en pesos a integrar de acuerdo al tipo de cambio determinado por el emisor el último día hábil de cada periodo.

Si sos comitente y deseas tomar acción al respecto, deberás contactarte con el Banco BBVA Argentina hasta las 10hs del 20 de febrero de 2025, con el fin de que se envíen las instrucciones correspondientes.

Podrás descargar el comunicado haciendo click aquí.

Para mayor información te podes comunicar al 0800-666-4600 de lunes a viernes de 9 a 18hs.

ON LEDESMA S.A.A.I. – Clase 15

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de Ledesma S.A.A.I. – Clase 15

Cronograma:

- Periodo de difusión: desde viernes 24 de enero al miércoles 29 de enero de 2025.

- Licitación: jueves 30 de enero de 2025 desde las 10:00hs hasta las 15:30hs.

- Emisión y liquidación: martes 4 de febrero (3 días hábiles después de la licitación).

Principales características:

- Clase: 15.

- Moneda de denominación: Dólar MEP.

- Plazo: 32 meses.

- Tipo de licitación: tasa.

- Monto mínimo de suscripción: U$S 100 y múltiplos de U$S 1.

- Amortización: Bullet.

- Pago de intereses: Trimestral.

- Calificación de Riesgos: “AA(arg)” FIX SCR.

- Rescate anticipado: Por razones impositivas.

- Aplicación de fondos: Art. 36 Ley ON.

Te invitamos a ver los siguientes documentos:

Para mayor información comunícate al 0800-666-4600 de lunes a viernes de 9 a 18hs.

ON John Deere Financial – Clase XVI

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de JOHN DEERE FINANCIAL – CLASE XVI

Cronograma

- Periodo de difusión: desde jueves 9 de enero al lunes 13 de enero de 2025.

- Licitación: martes 14 de enero de 2025 desde las 10:00hs hasta las 15:30hs.

- Emisión y liquidación: viernes 17 de enero (3 días hábiles después de la licitación).

Principales características:

- Clase: XXVI.

- Moneda de denominación: Dólar.

- Plazo: 36 meses.

- Tipo de licitación: tasa.

- Monto mínimo de suscripción: U$S 1.200 y múltiplos de U$S 1.

- Amortización: Bullet.

- Pago de intereses: Semestrales.

- Calificación de Riesgos: “AA(arg)” FIX SCR.

Te invitamos a ver los siguientes documentos:

Para mayor información comunícate al 0800-666-4600 de lunes a viernes de 9 a 18hs.

Oferta de Compra YPF

Te informamos sobre la Oferta de Compra de ON YPF Clase XXXIX. La empresa ofrece, voluntariamente, la compra en efectivo de todas y cada una de sus obligaciones negociables clase XXXIX. Si sos comitente y deseas tomar acción al respecto, deberás contactarte con el Banco BBVA Argentina hasta las 11:00 hs del 13 de enero de 2025, con el fin de que se envíen las instrucciones correspondientes.

Podrás descargar los comunicados desde aquí:

Para mayor información te podes comunicar al 0800-666-4600 de lunes a viernes de 9 a 18hs.

Oferta de Canje de Acciones de DISTRIBUIDORA DE GAS DEL CENTRO S.A. y DISTRIBUIDORA DE GAS CUYANA S.A.

Te informamos sobre la Oferta de Canje por las Acciones emitidas por DISTRIBUIDORA DEGAS DEL CENTRO S.A. y DISTRIBUIDORA DE GAS CUYANA S.A.

La empresa brinda la posibilidad de que vendas tus acciones voluntariamente. Si sos comitente y deseas tomar acción al respecto, deberás contactarte con el Banco BBVA Argentina hasta las 13:00 hs del 6 de enero de 2025, con el fin de que se envíen las instrucciones correspondientes.

Podrás descargar los comunicados desde aquí:

Para mayor información te podes comunicar al 0800-666-4600 de lunes a viernes de 9 a 18hs.

ON AEROPUERTOS ARGENTINA 2000 – Clase 11

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de Aeropuertos Argentina 2000 – Clase 11.

Cronograma:

- Periodo de difusión: desde lunes 16 de diciembre al miércoles 18 de diciembre de 2024.

- Licitación: jueves 19 de diciembre de 2024 desde las 10:00hs hasta las 15:30hs.

- Emisión y liquidación: lunes 23 de diciembre (2 días hábiles después de la licitación).

Principales características:

- Clase: 11.

- Moneda de denominación: Dólar Mep.

- Plazo: 24 meses.

- Tipo de licitación: tasa.

- Monto mínimo de suscripción: U$S 1 y múltiplos de U$S 1.

- Amortización: Bullet.

- Pago de intereses: Semestrales.

- Rescate a convenir por el emisor: A partir del 90° día anterior a la fecha de vencimiento.

- Calificación de Riesgos: “AA+” FixScr.

Te invitamos a ver los siguientes documentos:

Para mayor información comunícate al 0800-666-4600 de lunes a viernes de 9 a 18hs.

ON MSU GREEN ENERGY Clase 3 –BONO VERDE

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de MSU GREEN ENERGY Clase 3 - BONO VERDE.

Cronograma:

- Periodo de difusión: desde viernes 13 de diciembre al martes 17 de diciembre de 2024.

- Licitación: miércoles 18 de diciembre de 2024 desde las 10:00hs hasta las 15:30hs.

- Emisión y liquidación: viernes 20 de diciembre (2 días hábiles después de la licitación).

Principales características:

- Clase: 3.

- Moneda de denominación: dólar.

- Plazo: 48 meses.

- Tipo de licitación: tasa.

- Monto mínimo de suscripción: U$S 100 y múltiplos de U$S 1.

- Amortización: Bullet.

- Pago de intereses: Semestrales.

- Rescate anticipado: a partir del mes 12.

- Calificación de Riesgos: “A (arg)” FIX SCR.

- Calificación Bono verde: “BV1(arg)” FIX SCR.

Te invitamos a ver los siguientes documentos:

- Suplemento de Prospecto

- Aviso de Suscripción

- Informe de calificación

- Informe de calificación Bono Verde

Para mayor información comunícate al 0800-666-4600 de lunes a viernes de 9 a 18hs.

Comunicado N°12197 – Ejercicio de Warrants de IRSA INVERSIONES Y REPRESENTACIONES S.A. en pesos argentinos

Te informamos lo establecido por Caja de Valores S.A. a los efectos de posibilitar la operatoria con motivo del “Procedimiento para el ejercicio de opciones” publicado por IRSA INVERSIONES Y REPRESENTACIONES S.A. en fecha 17 de septiembre de 2021.

De acuerdo a lo establecido por el emisor, cada Warrant habilita al tenedor a comprar 1,4818 acción ordinaria de la Compañía.

El precio de ejercicio será de USD 0,2917 por cada nueva acción ordinaria que se adquiera en virtud de dicho ejercicio. Caja de Valores informará a cada depositante el monto total en pesos a integrar de acuerdo al tipo de cambio determinado por el emisor el último día hábil de cada periodo.

Si sos comitente y deseas tomar acción al respecto, deberás contactarte con el Banco BBVA Argentina hasta las 10hs del 21 de noviembre de 2024, con el fin de que se envíen las instrucciones correspondientes.

Podrás descargar el comunicado haciendo click aquí.

Para mayor información te podes comunicar al 0800-666-4600 de lunes a viernes de 9 a 18hs.

Comunicado N°12196 - Ejercicio de Warrants de CRESUD S.A.C.I.F. en pesos argentinos

Te informamos lo establecido por Caja de Valores S.A. a los efectos de posibilitar laoperatoria con motivo del “Procedimiento para el ejercicio de opciones” publicado por CRESUD S.A.C.I.F. en fecha 17 de septiembre de 2021.

De acuerdo a lo establecido por el emisor, cada Warrant habilita al tenedor a comprar 1,4075 acciones ordinarias de la Compañía.

El precio de ejercicio será de USD 0,4019 por cada nueva acción ordinaria que se adquieraen virtud de dicho ejercicio. Caja de Valores informará a cada depositante el monto total enpesos a integrar de acuerdo al tipo de cambio determinado por el emisor el último día hábil de cada periodo.

Si sos comitente y deseas tomar acción al respecto, deberás contactarte con el Banco BBVA Argentina hasta las 10hs del 21 de noviembre de 2024, con el fin de que se envíen las instrucciones correspondientes.

Podrás descargar el comunicado haciendo click aquí.

Para mayor información te podes comunicar al 0800-666-4600 de lunes a viernes de 9 a 18hs.

ON Telecom Clase 23

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de Telecom Clase 23.

Cronograma:

- Periodo de difusión: desde miércoles 20 de noviembre al lunes 25 de noviembre de 2024.

- Licitación: martes 26 de noviembre de 2024 desde las 10:00hs hasta las 15:30hs.

- Emisión y liquidación: jueves 28 de noviembre (2 días hábiles después de la licitación).

Principales características:

- Clase: 23 dólar MEP.

- Moneda de denominación: dólar MEP.

- Plazo: 48 meses.

- Tipo de licitación: tasa.

- Monto mínimo de suscripción: U$S 100 y múltiplos de U$S 1.

- Amortización: Bullet.

- Pago de intereses: Semestrales.

- Rescate anticipado: N/A.

- Calificación de Riesgos: “AA+.ar” Fix y Moody’s

Te invitamos a ver los siguientes documentos:

- Suplemento de Prospecto

- Aviso de Suscripción

- Informe de calificación Fix

- Informe de calificacion Moody’s

Para mayor información comunícate al 0800-666-4600 de lunes a viernes de 9 a 18hs.

ON YPF LUZ clases 19 y 20

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de YPF LUZ clases 19 y 20.

Cronograma:

- Periodo de difusión: desde miércoles 13 de noviembre al martes 19 de noviembre de 2024.

- Licitación: miércoles 20 de noviembre de 2024 desde las 10:00hs hasta las 15:30hs.

- Emisión y liquidación: viernes 22 de noviembre (2 días hábiles después de la licitación).

Principales características:

- Clase: 19 y 20 dólar MEP.

- Moneda de denominación: dólares estadounidenses.

- Plazo: 24 meses / 48 meses.

- Tipo de licitación: tasa.

- Monto mínimo de suscripción: U$S 100 y múltiplos de U$S 1.

- Amortización: Bullet.

- Pago de intereses: Trimestrales (A partir del 9 mes).

- Rescate anticipado: Clase 20 a partir del mes 36.

- Calificación de Riesgos: AAA(arg).

- Aplicación de fondos: ART.36 Ley ON.

Te invitamos a ver los siguientes documentos:

Para mayor información comunícate al 0800-666-4600 de lunes a viernes de 9 a 18hs.

ON Minera Exar S.A clase 1 y 2 (Mercado de Litio)

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables Minera Exar S.A clase 1 y 2.

Cronograma:

- Periodo de difusión: desde el viernes 1 de noviembre hasta el martes 5 de noviembre 202.

- Licitación: jueves 7 de noviembre de 2024 desde las 10:00hs hasta las 15:30hs.

- Emisión y liquidación: lunes 11 de noviembre (2 días hábiles después de la licitación).

Principales características:

- Clase: 1 y 2 en dólares.

- Moneda de denominación: Dólar Mep / Dólar Linked.

- Plazo: 36 meses / 24 meses.

- Tipo de licitación: tasa.

- Monto mínimo de suscripción: USD 100 y múltiplos de USD 1.

- Amortización: 50% Mes 30 y 50% al Vto / 50% Mes 18 y 50% al Vto.

- Pago de intereses: semestrales.

- Calificación de Riesgos: “AA.ar” Moody´s Local.

- Aplicación de fondos: ART.36 Ley ON.

Te invitamos a ver los siguientes documentos:

- Suplemento de Prospecto DH ON CLASE 1.

- Suplemento de Prospecto DL ON CLASE 2.

- Aviso de Suscripción CLASE 1.

- Aviso de Suscripción CLASE 2.

- Informe de calificación.

Para mayor información comunícate al 0800-666-4600 de lunes a viernes de 9 a 18hs.

ON 360 ENERGY Solar S.A clase 4 - BONO VERDE

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables simples de Energy Solar clase 4 - BONO VERDE.

Cronograma

- Periodo de difusión: desde el miércoles 23 de octubre hasta el viernes 25 de octubre 2024.

- Licitación: lunes 28 de octubre de 2024 desde las 10:00hs hasta las 15:30hs.

- Emisión y liquidación: miércoles 30 de octubre (2 días hábiles después de la licitación).

Principales características:

- Clase: 4 en dólares

- Moneda de denominación: dólares estadounidenses

- Plazo: 36 meses

- Tipo de licitación: tasa

- Monto mínimo de suscripción: USD 50 y múltiplos de USD 1

- Amortización: Bullet

- Pago de intereses: Trimestrales

- Evaluación Bono Verde: FixScr “BV1(arg)”

- Calificación de Riesgos: FixScr “A(arg)”

- Aplicación de fondos: ART.36 Ley ON

Te invitamos a ver los siguientes documentos:

Para mayor información comunícate al 0800-666-4600 de lunes a viernes de 9 a 18hs.

ON PCR Clase R– U$S

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de Petroquímica Comodoro Rivadavia S.A. Clase R.

Cronograma:

- Licitación: viernes 18 de octubre de 2024 desde las 10:00hs hasta las 15:30hs.

- Emisión y liquidación: martes 22 de octubre (2 días hábiles después de la licitación).

Principales características:

- Clase: R en dólares.

- Moneda de denominación: dólares estadounidenses.

- Plazo: 48 meses.

- Tipo de licitación: tasa.

- Monto mínimo de suscripción: USD 50 y múltiplos de USD 1.

- Amortización: Bullet.

- Pago de intereses: Semestral.

- Calificación de Riesgos: “AA(arg)” Fix SCR.

- Aplicación de fondos: ART.36 Ley ON.

Te invitamos a ver los siguientes documentos:

Para mayor información comunícate al 0800-666-4600 de lunes a viernes de 9 a 18hs.

ON GENNEIA clase XLVII

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de GENNEIA clase XLVII.

Cronograma:

- Periodo de difusión: lunes 14 de octubre de 2024.

- Licitación: martes 15 de octubre de 2024 desde las 10:00hs hasta las 15:30hs.

- Emisión y liquidación: jueves 17 de octubre (2 días hábiles después de la licitación).

Principales características:

Clase: XLVII en dólares

Moneda de denominación: dólares estadounidenses

Plazo: 48 meses

Tipo de licitación: tasa

Monto mínimo de suscripción: U$S 50 y múltiplos de U$S 1

Amortización: Bullet

Pago de intereses: Semestrales

Calificación de Riesgos: Moodys AA.arg

Aplicación de fondos: ART.36 Ley ON

Te invitamos a ver los siguientes documentos:

Para mayor información comunícate al 0800-666-4600 de lunes a viernes de 9 a 18hs.

ON John Deere Clase XIV y XV– U$S

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de John Deere Clase XIV y XV.

Cronograma:

- Licitación: miércoles 16 de octubre de 2024 desde las 10:00hs hasta las 15:30hs.

- Emisión y liquidación: lunes 21 de octubre (3 días hábiles después de la licitación).

Principales características:

Clase: XIV y XV en dólares

Moneda de denominación: dólares estadounidenses

Plazo: 24 meses / 48 meses

Tipo de licitación: tasa

Monto mínimo de suscripción: USD 1200 y múltiplos de USD 1

Amortización: Bullet

Pago de intereses: Semestral

Calificación de Riesgos: AA(arg)

Aplicación de fondos: ART.36 Ley ON

Te invitamos a ver los siguientes documentos:

Para mayor información comunícate al 0800-666-4600 de lunes a viernes de 9 a 18hs.

Llamado a licitación de LECAP, BONCAP, BONCER Y BONO DÓLAR LINKED

Te informamos sobre el llamado a licitación de LECAP, BONCAP, BONCER Y BONODÓLAR LINKED que el Ministerio de Economía invita a realizar:

Te informamos el cronograma:

- Licitación: miércoles 9 de octubre de 2024 desde las 10:00 hasta las 14:30.

- Liquidación: lunes 14 de octubre de 2024 (2 días hábiles después de la licitación).

Para más información, podes consultar el detalle del comunicado o comunicarte con BBVAinversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

ON YPF clases 32 y 33

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de YPF clase 32 y 33.

Cronograma:

- Periodo de difusión: viernes 4 de octubre de 2024.

- Licitación: lunes 7 de octubre de 2024 desde las 10:00hs hasta las 15:30hs.

- Emisión y liquidación: jueves 10 de octubre (3 días hábiles después de la licitación).

Principales características:

- Clase: 32 y 33 en dólares.

- Moneda de denominación: dólares estadounidenses / dólar cable.

- Plazo: 48 meses.

- Tipo de licitación: tasa.

- Monto mínimo de suscripción: U$S 100 y múltiplos de U$S 1.

- Amortización: Bullet.

- Pago de intereses: Trimestrales (A partir del 9 mes) / Semestrales.

- Rescate anticipado: A partir del mes 36 (101%) y a partir del mes 42(100%).

- Calificación de Riesgos: calificación esperada AAA.

- Aplicación de fondos: ART.36 Ley ON.

Te invitamos a ver los siguientes documentos:

Para mayor información comunícate al 0800-666-4600 de lunes a viernes de 9 a 18hs.

Comunicado N°12124 – Ejercicio de Warrants de IRSA INVERSIONES Y REPRESENTACIONES S.A. en pesos argentinos

Te informamos lo establecido por Caja de Valores S.A. a los efectos de posibilitar la operatoria con motivo del “Procedimiento para el ejercicio de opciones” publicado por IRSA INVERSIONES Y REPRESENTACIONES S.A. en fecha 17 de septiembre de 2021.

De acuerdo a lo establecido por el emisor, cada Warrant habilita al tenedor a comprar 1,3070 acción ordinaria de la Compañía.

El precio de ejercicio será de USD 0,3307 por cada nueva acción ordinaria que se adquieraen virtud de dicho ejercicio. Caja de Valores informará a cada depositante el monto total en pesos a integrar de acuerdo al tipo de cambio determinado por el emisor el último día hábil de cada periodo.

Si sos comitente y deseas tomar acción al respecto, deberás contactarte con el Banco BBVA Argentina hasta las 10hs del 23 de septiembre de 2024, con el fin de que se envíen las instrucciones correspondientes.

Podrás descargar el comunicado haciendo click aquí.

Para mayor información te podes comunicar al 0800-666-4600 de lunes a viernes de 9 a 18hs.

Comunicado N°12123 - Ejercicio de Warrants de CRESUD S.A.C.I.F. en pesos argentinos

Te informamos lo establecido por Caja de Valores S.A. a los efectos de posibilitar la operatoria con motivo del “Procedimiento para el ejercicio de opciones” publicado por CRESUD S.A.C.I.F. en fecha 17 de septiembre de 2021.

De acuerdo a lo establecido por el emisor, cada Warrant habilita al tenedor a comprar 1,3146 acciones ordinarias de la Compañía.

El precio de ejercicio será de USD 0,4303 por cada nueva acción ordinaria que se adquiera en virtud de dicho ejercicio. Caja de Valores informará a cada depositante el monto total en pesos a integrar de acuerdo al tipo de cambio determinado por el emisor el último día hábil de cada periodo.

Si sos comitente y deseas tomar acción al respecto, deberás contactarte con el Banco BBVA Argentina hasta las 10hs del 23 de septiembre de 2024, con el fin de que se envíen las instrucciones correspondientes.

Podrás descargar el comunicado haciendo click aquí.

Para mayor información te podes comunicar al 0800-666-4600 de lunes a viernes de 9 a 18hs.

Oferta de compra de obligación negociable YPF S.A.

Te informamos sobre la oferta de compra en efectivo de las obligaciones negociables que la empresa YPF pone a disposición.

Si tenés cuenta comitente y deseas tomar acción al respecto, podes contactarte con el Banco BBVA Argentina teniendo en cuenta los siguientes plazos:

- Oferta temprana: hasta las 14:30 del 10 de septiembre de 2024.

- Oferta tardía: hasta las 14:30 del 25 de septiembre de 2024.

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con BBVA inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

Llamado a licitación de LETRAS DEL TESORO DE LA PROVINCIA DE BUENOS AIRES.

Te informamos sobre el llamado a licitación de LETRAS DEL TESORO DE LA PROVINCIADE BUENOS AIRES que el Ministerio de Economía invita a realizar:

Te informamos el cronograma:

- Licitación: martes 20 de agosto de 2024 desde las 11:00hs hasta las 15:30hs.

- Liquidación: jueves 22 de agosto de 2024 (2 días hábiles después de la licitación).

Podrás descargar el comunicado haciendo click aquí.

Para mayor información te podes comunicar al 0800-666-4600 de lunes a viernes de 9 a 18hs.

Llamado a licitación de LECAP, BONCER CERO CUPÓN y BONO DÓLAR LINKED CERO CUPÓN

Te informamos sobre el llamado a licitación de LECAP, BONCER CERO CUPÓN y BONODÓLAR LINKED CERO CUPÓN que el Ministerio de Economía invita a realizar:

Te informamos el cronograma:

- Licitación: miércoles 14 de agosto de 2024 desde las 10:00 hasta las 14:30.

- Liquidación: viernes 16 de agosto de 2024 (2 días hábiles después de la licitación).

Para más información, podes consultar el detalle del comunicado o comunicarte con BBVAinversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

OPA MOLINOS RIO DE LA PLATA ESCRIT. A Y B / MOLINOS AGRO A Y B

Aquellos depositantes que deseen tomar acción al respecto deberán hacerlo ingresando sus instrucciones a través del Sistema de Custodia dentro del Módulo Eventos Corporativos, submenú Elecciones de EC -CA Elections- para los siguientes eventos:

- CSD2024000023938 especie 741.

- CSD2024000023936 especie 742.

- CSD2024000023937 especie 30040.

- CSD2024000023938 especie 30041.

- Fecha límite para participar de la OPA: 19 de Agosto de 2024, hasta las 14.30 hs.

- Esta Fecha Limite aplica para todos los Eventos arriba mencionados.

- Opciones del Evento:

- 001 CASH: Aceptar el Ingreso en la OPA y Aceptar el Precio Final que determine el Oferente.

- 002 NOAC: Opción por Default, Implica no participar del evento.

Liquidación de la Oferta: Una vez que se cumplan con todos los procesos previos y necesarios que se encuentren a cargo del Oferente, la Caja de Valores S.A. procederá a acreditar los fondos resultantes, según la disponibilidad de estos y de acuerdo a los términos y condiciones de la Oferta, la cual determina como fecha de liquidación el 5to día había posterior a la fecha de finalización de la oferta.

A los fines de la liquidación, Caja de Valores S.A. ejecutará los procesos necesarios para debitar las acciones y simultáneamente acreditar fondos resultantes.

Caja de Valores S.A. no asumirá ninguna responsabilidad en caso de omisión, demora o incumplimiento en la liquidación de la Oferta, cuando dicha omisión, demora o incumplimiento esté originada en la falta de disponibilidad efectiva de la totalidad o de parte de los fondos en tiempo oportuno para proceder a la liquidación de la Oferta, de acuerdo con lo previsto en los términos de esta.

Importante: a los fines del procesamiento del evento corporativo, las Acciones involucradas deberán encontrarse disponibles, y libres de todo gravamen, bloqueo, medida cautelar y/o cualquier otra restricción que pudiera afectarlas. En consecuencia, deberán arbitrarse las medidas que correspondan ante las autoridades que las hubieran ordenado, con anterioridad al vencimiento de los plazos establecidos por el emisor.

Te invitamos a ver los siguientes documentos:

Para mayor información te podes comunicar al 0800-666-4600 de lunes a viernes de 9 a 18hs.

Llamado a licitación de LECAP, BONCER CERO CUPÓN y BONO DÓLAR LINKED CERO CUPÓN

Te informamos sobre el llamado a licitación de LECAP, BONCER CERO CUPÓN y BONO DÓLAR LINKED CERO CUPÓN que el Ministerio de Economía invita a realizar:

Te informamos el cronograma:

- Licitación: miércoles 24 de julio de 2024 desde las 10:00 hasta las 14:30.

- Liquidación: viernes 26 de julio de 2024 (2 días hábiles después de la licitación).

Para más información, podes consultar el detalle del comunicado o comunicarte con BBVA inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

Oferta de Canje de ON Telecom 8% 18/07/2026

Te informamos sobre la oferta de compra en efectivo de las Obligaciones Negociables Telecom que la empresa pone a disposición.

Si sos comitente y deseas tomar acción al respecto, deberás contactarte con el Banco BBVA Argentina teniendo en cuenta los siguientes plazos:

- Oferta temprana no más del 22 de Julio de 2024 hasta las 11:00.

- Oferta tardía no más del 6 de Agosto de 2024 hasta las 11:00.

Te invitamos a ver el siguiente documento:

Para mayor información te podes comunicar al 0800-666-4600 de lunes a viernes de 9 a 18hs.

Oferta de Compra de ON Telecom 8,5% 06/08/2025

Te informamos sobre la oferta de compra en efectivo de las Obligaciones Negociables Telecom que la empresa pone a disposición.

Si sos comitente y deseas tomar acción al respecto, deberás contactarte con el Banco BBVA Argentina teniendo en cuenta los siguientes plazos:

- Oferta temprana no más del 17 de Julio de 2024 hasta las 11:00.

- Oferta tardía no más del 1 de Agosto de 2024 hasta las 11:00.

Te invitamos a ver el siguiente documento:

Para mayor información te podes comunicar al 0800-666-4600 de lunes a viernes de 9 a 18hs.

Llamado a licitación de LECAPS Y BONOS DÓLAR LINKED

Te informamos sobre el llamado a licitación de LECAPS Y BONOS DÓLAR LINKED que el Ministerio de Economía invita a realizar:

Te informamos el cronograma:

- Licitación: 10 de julio de 2024 desde las 10:00 hasta las 14:30.

- Liquidación: viernes 12 de julio de 2024 (2 días hábiles después de la licitación).

Para más información, podes consultar el detalle del comunicado o comunicarte con BBVA inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

ON GENNEIA Clases 45 (Dólares) y 46 (Dólar-Linked)

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables GENNEIA Clases 45 (Dólares) y 46 (Dólar-Linked).

El cronograma es el siguiente:

- Difusión: martes 25 de Junio de 10:00 a 18:00.

- Licitación: miércoles 26 de Junio de 10:00 a 15:30.

- Emisión y liquidación: clase 45 viernes 28 de Junio (2 días hábiles despuésde la licitación) // clase 46 jueves 27 de Junio (1 día hábil después de la licitación).

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

ON YPF LUZ Clases 16 y 17

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de YPF LUZ clases 16 y 17.

La operatoria es la siguiente:

- Difusión: desde el lunes 10 de junio de 10:00 a 18:00.

- Licitación: martes 11 de junio de 10:00 a 15:30.

- Emisión y liquidación: jueves 13 de junio (t+2).

Te invitamos a ver los siguientes documentos:

Para mayor información comunícate al 0800-666-4600 de lunes a viernes de 9 a 18hs.

ON ÁNGEL ESTRADA Clase 16 (Pesos) (PyME)

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables ÁNGEL ESTRADA Clase 16.

El cronograma es el siguiente:

- Difusión: jueves 6 de Junio al lunes 10 de junio de 2024.

- Licitación: martes 11 de Junio de 10:00 a 15:30.

- Emisión y liquidación: jueves 13 de Junio (2 días hábiles después de la licitación).

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

ON ARCOR Clase 23 (Pesos)

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables ON ARCOR Clase 23.

El cronograma es el siguiente:

- Difusión: miércoles 5 de Junio de 2024.

- Licitación: jueves 6 de Junio de 10:00 a 15:30.

- Emisión y liquidación: martes 11 de Junio (3 días hábiles después de la licitación).

Te invitamos a ver los siguientes documentos:

- Suplemento de Prospecto.

- Aviso de Suscripción.

- Informe de Calificación moody´s.

- Informe de calificación fix.

Para más información, comunícate con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

ON Telecom Clase 20

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables Telecom Clase 20.

El cronograma es el siguiente:

- Difusión: lunes 3 de Junio de 2024.

- Licitación: martes 4 de Junio de 10:00 a 15:30.

- Emisión y liquidación: jueves 6 de Junio (2 días hábiles después de la licitación)

Te invitamos a ver los siguientes documentos:

- Suplemento de Prospecto.

- Aviso de Suscripción.

- Informe de Calificación moody´s.

- Informe de calificación fix.

Para más información, comunícate con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

Llamado a licitación de LECAP

Te informamos sobre el llamado a licitación de LECAP que el Ministerio de Economía invita a realizar:

Te informamos el cronograma:

- Licitación: miércoles 29 de mayo de 2024 desde las 10:00hs hasta las 14:30hs.

- Liquidación: viernes 31 de mayo de 2024 (2 días hábiles después de la licitación).

Para más información, podes consultar el detalle del comunicado o comunicarte con BBVA inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

ON John Deere Financial Clases XI y XII

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables John Deere Financial Clases XI y XII.

El cronograma es el siguiente:

- Difusión: desde el miércoles 22 de Mayo hasta el viernes 24 de Mayo de 2024.

- Licitación: lunes 27 de Mayo de 10:00 a 15:30.

- Emisión y liquidación: jueves 30 de Mayo (3 días hábiles después de la licitación).

Te invitamos a ver los siguientes documentos:

Para más información, comunícate con BBVA Inversiones al 0800 666 4600 de lunes a viernes, de 9:00 a 18:00.

ON YPF SOCIEDAD ANÓNIMA – CLASE XXIX USD

Te informamos que se encuentra abierto el período de difusión de las Obligaciones Negociables de YPF sociedad anónima clase XXIX usd.

La operatoria es la siguiente:

- Difusión: desde el martes 21 de mayo a las 10:00, hasta el miércoles 22 de mayo a las 18:00.

- Licitación: jueves 23 de mayo de 10:00 a 15:30.

- Emisión y liquidación: martes 28 de mayo (t+3).

Te invitamos a ver los siguientes documentos:

Para mayor información comunícate al 0800-666-4600 de lunes a viernes de 9 a 18hs.

Comunicado N°11979 – Ejercicio de Warrants de IRSA INVERSIONES Y REPRESENTACIONES S.A. en pesos argentinos

Te informamos lo establecido por Caja de Valores S.A. a los efectos de posibilitar la operatoria con motivo del “Procedimiento para el ejercicio de opciones” publicado por IRSA INVERSIONES Y REPRESENTACIONES S.A. en fecha 17 de septiembre de 2021.

De acuerdo a lo establecido por el emisor, cada Warrant habilita al tenedor a comprar 1,3070 acción ordinaria de la Compañía.

El precio de ejercicio será de USD 0,3307 por cada nueva acción ordinaria que se adquiera en virtud de dicho ejercicio. Caja de Valores informará a cada depositante el monto total en pesos a integrar de acuerdo al tipo de cambio determinado por el emisor el último día hábil de cada periodo.

Si sos comitente y deseas tomar acción al respecto, deberás contactarte con el Banco BBVA Argentina hasta las 11hs del 24 de mayo de 2024, con el fin de que se envíen las instrucciones correspondientes.

Podrás descargar el comunicado haciendo click aquí.

Para mayor información te podes comunicar al 0800-666-4600 de lunes a viernes de 9 a 18hs.

Comunicado N°11978 - Ejercicio de Warrants de CRESUD S.A.C.I.F. en pesos argentinos

Te informamos lo establecido por Caja de Valores S.A. a los efectos de posibilitar la operatoria con motivo del “Procedimiento para el ejercicio de opciones” publicado por CRESUD S.A.C.I.F. en fecha 17 de septiembre de 2021.

De acuerdo a lo establecido por el emisor, cada Warrant habilita al tenedor a comprar 1,3146 acciones ordinarias de la Compañía.